Zákon o úveroch od marca prinesie zmeny. Ako sa to dotkne hypoték?

Rok 2016 bol dobrý pre každého, kto investoval do kúpy nehnuteľnosti. Historicky najnižšie úroky, dostupnosť hypotekárnych úverov a nízke ceny nehnuteľností umožnili výhodne a relatívne jednoducho získať hypotéku na byt či rodinný dom.

Realitný trh sa rozbehol až tak, že v niektorých regiónoch nehnuteľnosti na bývanie zdraželi aj o vyše 20 percent. Ak vezmeme do úvahy, že od 1. marca 2017 bude platiť nový zákon o úveroch zabezpečených nehnuteľnosťou, ktorého cieľom je zastaviť alebo minimalizovať podiel rizikových úverov (znížiť počet potenciálne nesplácaných úverov v prípade zvýšenia úrokových sadzieb), možno predpokladať, že v roku 2017 už bude mať hypotekárna nálada klesajúcu tendenciu.

Čo možno očakávať v roku 2017

Pri hypotekárnych úveroch budú najpodstatnejšie úpravy kritérií LTV (angl. Loan to value, percento vyjadrujúce pomer výšky úveru k hodnote nehnuteľnosti) a prepočet disponibilných zdrojov klienta.

Hypotéky s LTV vyšším ako 90 perc. (sú to tzv. stopercentné hypotéky) bude môcť získať len 10 perc. klientov. "Úver s LTV nad 80 perc. budú môcť získať iba štyria z desiatich záujemcov. Banky budú preferovať bonitných klientov s dobrými 'demografickými' parametrami (napr. vzdelanie, zamestnanie, vek), preto predpokladáme, že takúto hypotéku budú môcť dostať prevažne ľudia z väčších miest," vysvetľuje Vladimír Mandzák, odborný garant pre bankové produkty zo spoločnosti Universal maklérsky dom, a.s.

Stresové testovanie splácania

Pri výpočte disponibilného príjmu žiadateľa treba rátať s vyššou finančnou rezervou klienta, so stresovým testovaním nového úveru (výpočet splátky pri úrokovej sadzbe o 2 perc. vyššej), čo banky už robia, ale aj s rovnakým stresovým testovaním splátky existujúcej hypotéky (ak ju nebude vyplácať novým úverom).

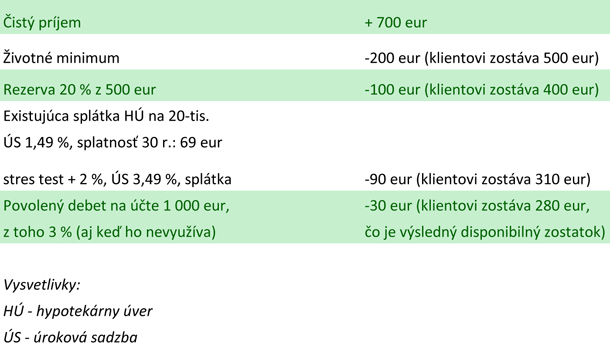

Od príjmu sa odrátajú aj 3 perc. z výšky limitov kreditných kariet alebo kontokorentných úverov, a to bez ohľadu, či ich klient čerpá, alebo nie. Ak má žiadateľ, ktorý žije sám, napríklad čistý príjem 700 eur, jeho disponibilný príjem sa bude počítať takto:

Našetrené vlastné peniaze sa zídu

Klient si pri tomto výpočte môže zobrať úver zhruba 62-tisíc eur, keď berieme do úvahy úrokovú sadzbu 1,49 perc. a výpočet pri stresteste +2 perc. Výsledná úroková sadzba je teda 3,49 perc. Reálne sa však pri stanovení maximálnej výšky úveru zohľadňujú aj ďalšie parametre, takže výpočet je len informatívny.

"Ak mám odhadnúť vývoj v roku 2017, očakávam rast cien nehnuteľností a to, že úrokové sadzby na hypotekárnych úveroch už zrejme klesať nebudú, skôr naopak. Klientom odporúčam uzavrieť sporenie, ideálne pravidelné investovanie do fondov, prípadne stavebné sporenie, aby v čase, keď budú brať úver, mali našetrené vlastné peniaze. Dostupnosť hypoték bude totiž na základe zavedenia nového zákona do praxe nižšia. Predpokladám, že predaj úverov sa spomalí, čo ale neznamená, že realitný trh nebude zdravo rásť," uzatvára Mandzák.

Tabuľka: Universal maklérsky dom, a.s.